CBREが1~3月期市場動向調査(前編)

シービーアールイー(CBRE)は4月26日、全国の賃貸物流施設市場の動向に関するリポートを公表した。このうち首都圏は前編、近畿圏と中部圏は後編でそれぞれ紹介する。

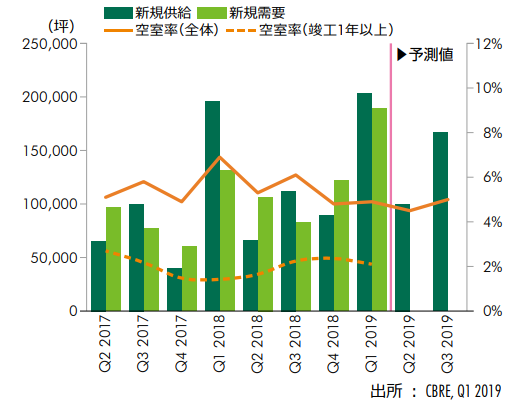

2019年第1四半期(1~3月)の大規模なマルチテナント型物流施設の平均空室率は首都圏が4・9%で、前期(18年10~12月)から0・1ポイント上昇した。新規供給が20万3000坪、新規需要も18万9000坪といずれも四半期としては過去最高を記録。新たに工事を終えた物流施設8棟の完成時稼働率は平均72%と高水準だった。ハイペースの新規供給にもかかわらず、旺盛な需要が順調にスペースを消化し、空室率は小幅な上昇にとどまった。

月額の坪当たり実質賃料は主要4エリアの全てで前期よりアップし、首都圏全体の平均では0・2%上がって4160円だった。

首都圏の需給バランスの推移(CBREリポートより引用)

来期(4~6月)の新規供給は現時点で2棟、10万坪弱の見込み。テナントの内定が順調に進んでいるため、空室率は下がると予想している。ただ、第3四半期(7~9月)に16万7000坪の大量供給が再び行われる見通しのため、平均空室率は5・0%になるとみている。

実質賃料については、第3四半期までに1・0%上がると予測。「一部の好立地の物件では完成前の早い段階から引き合いがあり、テナント決定時期が早まっている。このことが賃料水準を押し上げる一因となるだろう」との見方を示している。

圏央道エリアの空室率低下進む

主要4エリア別の動向は次の通り。

【東京ベイエリア】

第1四半期は新規供給が見られず、空室率は前期から横ばいの2・4%。一方、実質賃料は0・6%上がって6810円だった。

その背景として

①空室のある大型物流施設は1棟のみ

②来期(4~6月)に完成する物件が満床に近付いている

③中規模以下の物件でも良質な空室が少ない

――ために、テナントサイドの選択肢が極端に狭くなっているからだと分析している。

今後の展望は「足元ではラストマイル対応を担う都心の倉庫への需要が一層高まっており、需給がタイトな状況がしばらく続きそうだ」と説明している。

【外環道エリア】

今期は千葉県市川市で延べ床面積約6万8000坪の大型物件が満床で稼働。ここでも空室のある大型物流施設は1棟にとどまっており、空室率は0・1ポイント低下の0・7%と需給のひっ迫が続いている。実質賃料は0・2%プラスの4850円。

今後の供給は来期には予定されていないが、第3、第4四半期にそれぞれ2棟ずつ計画があり、「ようやく選択の幅が広がりそうだ」と指摘している。

【国道16号エリア】

今期の空室率は1・5ポイント上昇し4・0%だった。新規供給は6棟で計10万5000坪に上るハイペースだったが、このうち3棟は満床で稼働。完成から1年以上経過した物件の空室率は0・2%にとどまる。

第3~第4四半期で合わせて15万6000坪の新規供給が見込まれるため、空室率は19年中、3~5%のレンジで推移するとみられる。

実質賃料は底堅い需要を反映し、0・2%アップの4110円だった。

【圏央道エリア】

空室率は12・2%まで低下。直近のピークだった18年第3四半期(10~12月)の21・2%から半年で9・0ポイントも低下した。

今期新たに完成した1棟は順調にテナントを獲得。18年後半に完成した大型物件も空きスペースの解消が順調に進んだ。「隣接する国道16号エリアのリーシングが好調なことが、このエリアの需給改善にも影響している」と推測している。

今後半年間の新規供給は1棟のみと、供給ペースがかつてよりは沈静化しているため、第3四半期にかけて空室率が10%程度まで下がってくると見込む。実質賃料は0・6%上昇し3320円だった。

調査の対象は東京、千葉、埼玉、神奈川の1都3県を中心とした延べ床面積1万坪以上のマルチ型施設146棟。

(藤原秀行)