CBRE四半期リポート(後編)

CBRE四半期リポート(前編)の記事はコチラから

シービーアールイー(CBRE)は1月31日、三大都市圏における2018年第4四半期(10~12月)の大規模なマルチテナント型物流施設市場に関する動向調査結果を公表した。後編はこのうち近畿圏、中部圏の調査結果を紹介する。両エリアとも旺盛な需要の存在があらためて浮き上がった。

調査対象のマルチ型施設は近畿圏が大阪、兵庫、京都の2府1県を中心とした延べ床面積1万坪以上の38棟、中部圏が愛知県を中心とした5000坪以上の21棟。

約3年ぶりに実質賃料が上昇

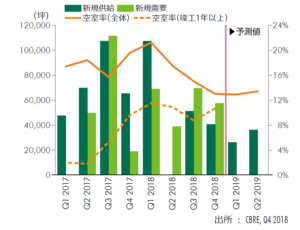

近畿圏の平均空室率は前期(18年7~9月)比2・0ポイント低下し13・0%だった。新たに完成した1棟が全て契約で埋まったほか、既存の物件でも数千坪の入居が確定したところが複数見られたのがプラスに作用した。

18年の年間新規需要は23万5000坪で、07年に調査を始めた以来、過去最高に達した。従来のトップだった17年からさらに3割増えた計算だ。

近畿圏の需給バランス(CBRE資料より引用)※クリックで拡大

デベロッパーのリーシング苦戦が長く伝えられてきた大阪湾岸部は17年第1四半期(1~3月)以降、常にプラスの需要が発生し、需給バランスがじわじわと改善。今は1万坪を超える大きな空きスペースを抱えている物件は数棟まで減ったことから、実質賃料(共益費込み)は底を打った。

近畿圏全体の坪当たり実質賃料は1・4%上昇の3530円で、15年第3四半期以来、約3年ぶりに前期の実績を上回った。

向こう2年間の新規供給は6万2000坪に落ち着くと予想するが、神戸市内陸部などこれまで開発事例が少ないエリアで案件が進んでいることもあり、19年第2四半期(4~6月)時点の空室率は微増の13・4%と推測している。

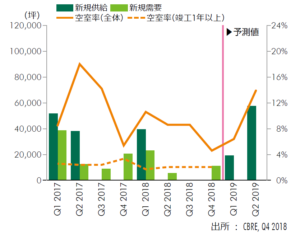

19年の新規供給は8割が上半期に集中

中部圏はそもそも新規供給が少ない中、既存物件で空きスペースの消化が順調に進み、平均空室率は4・0ポイント下がって4・6%となった。16年第4四半期(2・6%)以来、2年ぶりの低水準だった。実質賃料は需要の力強さを反映し、0・3%アップの3550円。

18年を通しても新規供給3万9000坪に対し、新規需要は同じく3万9000坪と需給のタイトな状況が続いている。

19年に関しては新規供給が9万8000坪と、07年の調査スタート以来では最高となるレベルを予想。そのうち約8割は上半期(1~6月)に集中している。供給量増大の影響で空室率はいったん19年第2四半期に13・9%まで上がるものの、その後は段階的に下がっていくとのシナリオを描いている。

中部圏の需給バランス(CBRE資料より引用)※クリックで拡大

(藤原秀行)